一周展望:美联储会议纪要和中国经济数据

一周市场回顾

尽管美国7月CPI有所回升结束12连降,但增速低于预期,且核心CPI从4.8%降至4.7%,通胀压力还是在往正确的方向发展,而密歇根大学消费者信心指数也好于预期。

但中国最新的进出口、通胀、新增贷款和社会融资等数据较为惨淡,其中新增贷款创2009年11月以来的新低,社融增量同比下降93%。另外,拜登限制对华科技领域投资的行政命令也影响了市场风险情绪。

受上述数据和消息面的影响,标普和纳斯达克连续第二周高位回落,纳指更是今年以来首次连续两周下跌,道琼斯则勉强收高。中国的CN50和HK50指数周线跌幅都在3%以上。

低迷的美债拍卖需求和高于预期的PPI推高了各期限的收益率,帮助美元指数连续四周收涨,黄金跌至1913。

WTI原油虽然连续7周上扬,但上周涨幅明显收窄,本周需留意在前高附近的回撤风险。不过上周各大原油组织对未来的需求复苏充满信心,油价前景依然乐观。

非美货币上周全军覆没,美/日升至145接近前高,欧元、澳元、加元等连续四周下跌。

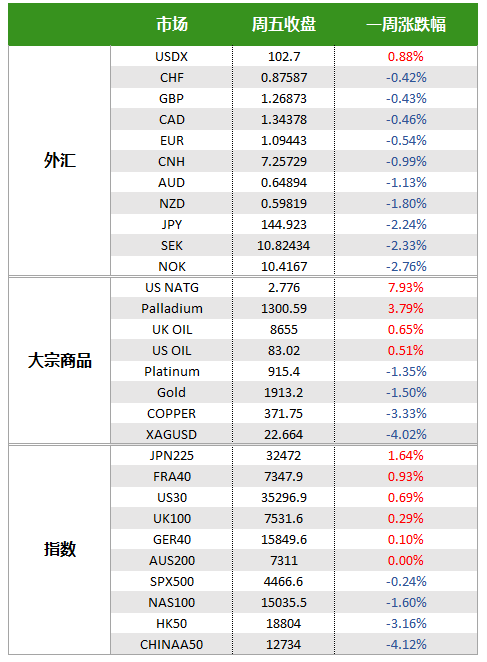

一周涨跌幅

来源:Forex.com, MT4

本周展望

-

美联储会议纪要 — 周四02:00

美联储7月的会议上加息25个基点,同时并没有排除9月加息的可能性。关注会议纪要中是否会透露出更多且坚定的鹰派声音。

数据才是未来决策的依据。考虑到上周CPI和PPI的小幅回升,意味着美联储抗通胀的任务尚未完成。不过目前市场预期的9月加息概率仅不到10%,11月在30%左右(小幅上升)。

-

美国零售业

本周美国的经济数据重点关注周二的零售销售,预计环比增速从0.2%升至0.4%。

美股财报高峰已过,但本周仍有零售业巨头的业绩出炉,其中包括Home Depot(周二)、Target(周二)和沃尔玛(周四)。市场有机会得知企业是如何展望通胀前景、消费能力和利润率的。

-

中国月度经济数据 — 周二10:00

周二将看到社会消费品零售总额、固定投资增速、工业增加值和失业率等经济数据。近来疲软的数据已经严重冲击了市场信心,若本周数据不及预期,不仅将会影响到中国相关指数和人民币,也会对欧美股市、大宗商品、澳元、纽元等构成拖累。不过,若出现三季度降准甚至降息预期,将有望短暂的提振市场情绪。

另外,恒生指数第二大权重股腾讯将在周三公布财报。

-

英国CPI — 周三14:00

预计从7.9%降至6.8%,进一步远离峰值,但核心CPI预计维持在6.8%的高位。除非通胀显著低于预期,否则9月英国央行加息仍是大概率事件。

- 新西兰联储利率决议 — 周三10:00

市场预计利率维持在5.5%不变,但中国数据和市场情绪才是决定纽元走势的关键。已经刷新今年低点的纽元离反弹恐怕还有一段距离。

黄金接近拐点?

XAUUSD 日线图

来源:TradingView,Forex.com

尽管周五暂时止跌,但金价短线的压力并没有明显缓解,1900依然是空头的主要目标,这里也是200天均线的所在,金价曾在6月时下探该整数关口但很快反弹,本周能否再次成为多头的希望?

下行方向,由于美国的名义和实际利率均在上行,美元也在节节攀升,若这一趋势不变,将成为黄金的重大利空。跌破图中支撑后金价恐跌向1950附近。

黄金的一周隐含波动率为9.4%,意味着金价本周的潜在波动区间为1887.69-1938.71。

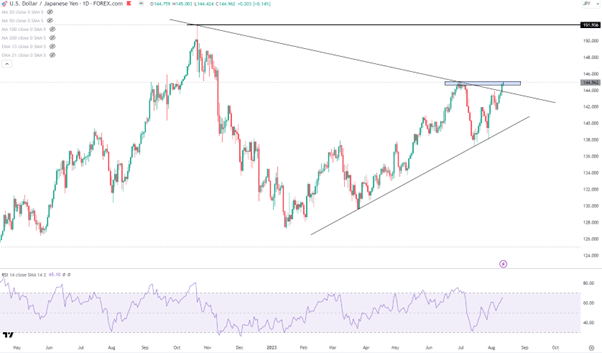

美/日再冲高?

USDJPY 日线图

来源:TradingView,Forex.com

美/日在短线可能在前高145附近遭遇一些挑战,从而修正小时级别上超买的技术指标,但近期美元和美债收益率的攀升令空头很难有更大的施展空间。一旦冲破145刷新年内新高,多头将再次冲击150,但随之而来的还有日益升高的日本央行干预风险,这在去年汇价达到145和150时都发生过。

数据方面,日本将在周五公布7月CPI,过去5个月通胀一直徘徊在3.2%-3.5%的窄幅区间内,通胀压力是否会成为日本央行的压力从而利多日元?即使如此,也很难根本性扭转美日之间的政策差异以及日元在套利交易中的被抛售的现实。

USDJPY一周隐含波动率为8.1%,暗示汇价本周可能的波动范围在143.255-146.591之间。

另外,还可以留意EURJPY,GBPJPY等突破行情。